Was ist die sektorspezifische Risikoanalyse Geldwäsche?

Was ist die sektorspezifische Risikoanalyse Geldwäsche? Der BMF hat die sektorspezifische Risikoanalyse 2020 veröffentlicht. Mit dieser Analyse erfolgt die Risikobewertung möglicher spezifischer Anfälligkeiten juristischer Personen und sonstiger Rechtsgestaltungen für den Missbrauch zu Geldwäsche- und Terrorismusfinanzierungszwecken in Deutschland.

Aufbauend auf den Erkenntnissen der Nationalen Risikoanalyse (NRA) 2019 werden in dieser Sektoranalyse die in Deutschland nach deutschem Recht gegründeten juristischen Personen und sonstigen Rechtsgestaltungen auf ihre Anfälligkeit für den Missbrauch zu Geldwäsche- oder Terrorismusfinanzierungszwecken untersucht.

Nach deutschem Recht wird zwischen juristischen Personen des öffentlichen und des privaten Rechts unterschieden. Unter Berücksichtigung des risikobasierten Ansatzes konzentriert sich diese Risikoanalyse auf juristische Personen des privaten Rechts.

Das BMF kommt mit der sektorspezifischen Risikoanalyse zu folgendem Ergebnis: Es ist keine spezifische Anfälligkeit einzelner deutscher Rechtsformen für den Missbrauch zu Zwecken der Geldwäsche oder Terrorismusfinanzierung erkennbar.

Was ist die sektorspezifische Risikoanalyse Geldwäsche?

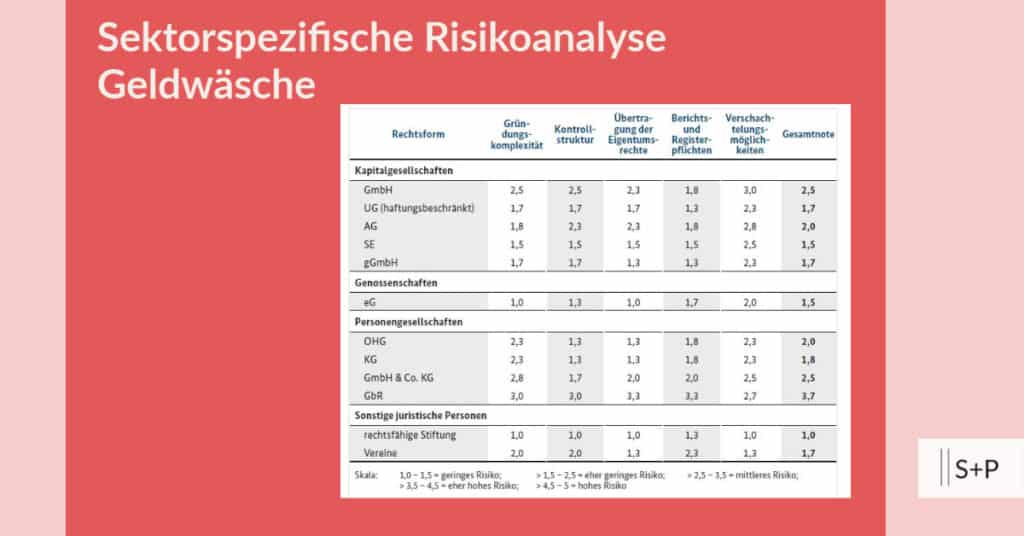

Die Risikobewertung der verschiedenen Rechtsformen orientiert sich laut BMF am bewährten Risikoschema, wonach sich aus der Bedrohungssituation unter Berücksichtigung möglicher Lücken im System zur Verhinderung von Geldwäsche- und Terrorismusfinanzierungsrisiken das eigentliche Risiko ergibt. Die Bewertung des Risikos steht im Rahmen dieser Analyse im Einklang mit den Anforderungen des risikobasierten Ansatzes der FATF-Empfehlung 1. Das Risiko für Geldwäsche und Terrorismusfinanzierung setzt sich daher im Rahmen dieser Untersuchung aus dem jeweiligen Bedrohungspotential sowie der Vulnerabilität (bzw. Anfälligkeit) juristischer Personen und sonstiger Rechtsgestaltungen in Deutschland zusammen.

Bei der vorliegenden Risikoanalyse wird grundsätzlich zwischen abstrakten Risiken, die ex ante aufgrund der rechtlichen Ausgestaltung der jeweiligen Rechtsform zu vermuten sind und den in der Strafverfolgung bzw. den Justizbehörden bislang festgestellten Risiken unterschieden.

Ergebnisse der sektorspezifischen Risikoanalyse Geldwäsche 2020

Die sektorspezifische Risikoanalyse Geldwäsche kommt zu folgenden Ergebnissen:

Für die Phase 1 der Geldwäsche (Placement) liegen keine Erkenntnisse hinsichtlich der Präferenz für eine bestimmte Rechtsform vor. Für das Geldwäscherisiko in der Phase 1 ist nicht die Rechtsform relevant, sondern die Geschäftstätigkeit in einer Branche mit hohen Bareinnahmen.

In Phase 2 der Geldwäsche, dem Layering, werden häufig eine Vielzahl von natürlichen und juristischen Personen einbezogen. Dabei werden legale und illegale Finanzströme übereinandergelegt, um elektronische Spuren zu verwischen. In dieser Phase sowie in der dritten Phase, der Integration, liegen kaum Erkenntnisse über die Präferenz für eine bestimmte Rechtsform vor. Bei den befragten Staatsanwaltschaften gibt es nur ein verschwindend geringes Fallaufkommen zu Layering und Placement unter Einsatz juristischer Personen. Das Problem – insbesondere bei im Ausland stattgefundenem Placement und/oder Layering – liegt darin, dass sich der (noch) erforderliche doppelte Anfangsverdacht der Geldwäsche in dieser Phase in der Regel kaum begründen lässt, da im (inländischen) Placement-Verfahren keine Anknüpfungstatsachen für ein Herrühren der investierten Vermögenswerte aus Katalogtaten bekannt sind.

Hier treten vermehrt ausländische Rechtsformen auf. Die Erfahrungen aus den Auswertungen der Panama Papers zeigen, dass hierbei vielfach Anteile an (deutschen) GmbHs durch ausländische Rechtsformen ohne erkennbaren wirtschaftlichen Berechtigen erworben werden. Sehr häufig basiert der Tatverdacht allein auf Erkenntnissen zum wirtschaftlich Berechtigten, der in dieser Konstellation stets unbekannt bleibt. Allein die Nutzung einer solchen intransparenten Gesellschaftsform kann noch keinen Anfangsverdacht der Geldwäsche begründen. Auch wenn eine vollumfängliche Aussage zu den dazugehörigen Fallzahlen in Deutschland nicht möglich ist, liegen keine Erkenntnisse über ein einschlägiges Fallaufkommen vor.

Haupteinfallstor sind ausländische Gesellschaften – Was ist die sektorspezifische Risikoanalyse Geldwäsche?

Haupteinfallstor dürften ausländische Gesellschaften als Gesellschafter sein. Hier handelt es sich jedoch im Wesentlichen um ein ausländisches Risiko, das sich in der Bundesrepublik Deutschland materialisiert bzw. negativ auswirken könnte (nur indirekter Deutschlandbezug).

Nach ausländischem Recht gegründete juristische Personen und sonstige Rechtsgestaltungen bleiben in dieser Risikoanalyse unberücksichtigt, auch wenn diese in Deutschland wirtschaftlich tätig sind oder ansässig sind. Zwar unterliegen auch Gesellschaften mit Sitz in Deutschland, die nach ausländischem Recht gegründet wurden, der deutschen Aufsicht, jedoch entzieht sich deren Rechtsgestaltung der Zuständigkeit des hiesigen Gesetzgebers.

Ergebnisse der sektorspezifischen Risikoanalyse Geldwäsche – Was ist die sektorspezifische Risikoanalyse Geldwäsche?

Grundsätzlich bestehen die wesentlichen Geldwäsche- und Terrorismusfinanzierungsrisiken im Zusammenhang mit juristischen Personen und sonstigen Rechtsgestaltungen bei der Beteiligung von Drittjurisdiktionen, die jedoch nicht Bestandteil dieser Analyse sind und ggf. separat zu untersuchen wären.

Aufgrund einer fehlenden Datengrundlage, welche die Risikosituation in Bezug auf Geldwäsche- und Terrorismusfinanzierungsrisiken von Rechtsformen in Deutschland vollumfänglich abbilden könnte, ist eine unzweifelhafte Risikoaussage bzgl. der de facto-Anfälligkeit von Rechtsformen in Deutschland für den Missbrauch zu Zwecken der Geldwäsche und Terrorismusfinanzierung nicht abschließend möglich.

Gleichwohl deuten die Einschätzungen der hiesigen Behörden, die für die Prävention und Bekämpfung von Geldwäsche und Terrorismusfinanzierung in Deutschland verantwortlich sind, darauf hin, dass im Falle der Beteiligung juristischer Personen und sonstiger Rechtsgestaltungen bei Straftatbeständen wegen Geldwäsche oder Terrorismusfinanzierung in Deutschland die Rechtsform nicht wegen ihrer rechtlichen Ausgestaltung gewählt wird, sondern aufgrund anderer Faktoren, die hiervon unabhängig sind. Dementsprechend ist keine spezifische Anfälligkeit einzelner deutscher Rechtsformen für den Missbrauch zu Zwecken der Geldwäsche oder Terrorismusfinanzierung erkennbar.

Sie suchen ein Update Geldwäscheprävention? Mit diesen Seminare sind Sie Up to Date als Geldwäsche Officer

Seminare Geldwäscheprävention Finanzunternehmen

Seminare Geldwäscheprävention Nicht-Finanzunternehmen

Seminare Geldwäscheprävention AddOn